Pemula

Untuk kamu yang baru mau mulai masuk dan belajar dasar - dasar cryptocurrency dan blockchain.Temukan ragam materi mulai dari Apa itu Cryptocurrency, apa itu Bitcoin, hingga Apa itu NFT.

DeFi · 5 min read

Platform lending kripto adalah salah satu inovasi penting dalam dunia kripto. Dengan platform ini, pengguna bisa meminjam atau meminjamkan aset kripto mereka untuk mendapatkan bunga atau likuiditas tambahan. Artikel ini akan membahas secara detail mengenai cara kerja, jenis-jenis, dan risiko yang perlu diperhatikan dari platform lending kripto.

Platform lending kripto adalah protokol yang memungkinkan pengguna untuk melakukan aktivitas pinjam-meminjam aset digital. Ada dua peran utama dalam platform ini:

Keunikan dari platform lending kripto adalah fleksibilitasnya, terutama dengan adanya protokol terdesentralisasi yang memfasilitasi pinjaman tanpa perantara (DeFi). Selain itu, tidak seperti perbankan tradisional, platform lending kripto memungkinkan akses global, kecepatan transaksi, dan pengaturan bunga yang lebih dinamis sesuai permintaan dan penawaran.

Platform lending kripto bekerja berdasarkan sistem collateralized lending, di mana aset yang dipinjam harus dijamin dengan aset kripto lainnya. Berikut adalah mekanisme kerjanya secara lebih mendalam:

Pada platform seperti Aave dan Compound, pengguna dapat memilih suku bunga tetap atau floating, sementara risiko likuidasi tetap tergantung pada volatilitas harga aset jaminan.

Baca juga: Proyek DeFi Keluarga Trump Ajukan Proposal Tata Kelola ke Aave

Pada model ini, peminjam harus menjaminkan lebih dari jumlah pinjaman yang mereka ajukan. Misalnya, jika ingin meminjam US$100, peminjam mungkin perlu menjaminkan US$150 dalam bentuk kripto. Ini memberikan perlindungan bagi pemberi pinjaman dari risiko gagal bayar dan fluktuasi harga.

Flash loan memungkinkan pinjam meminjam tanpa jaminan selama transaksi dikembalikan dalam satu blok transaksi. Ini sering digunakan untuk arbitrase, tetapi memiliki risiko teknis karena seluruh transaksi dapat dibatalkan jika tidak memenuhi syarat.

Baca juga: Proyek Unggulan di SUI, Scallop akan Airdrop Token SCA & Listing di Exchange Hari Ini!

Health rate adalah indikator kesehatan pinjaman yang menunjukkan rasio antara nilai jaminan dan pinjaman. Jika health rate jatuh di bawah batas tertentu, pinjaman berisiko untuk dilikuidasi. Semakin tinggi health rate, semakin aman posisi peminjam.

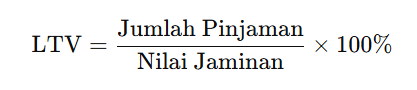

Loan-to-Value (LTV) adalah rasio antara jumlah pinjaman yang diambil dengan nilai jaminan yang diberikan. Rumusnya adalah sebagai berikut:

Semakin tinggi nilai LTV, semakin besar risiko likuidasi karena nilai jaminan mendekati jumlah pinjaman. Biasanya, platform lending mengatur batas maksimum LTV untuk menjaga risiko likuidasi.

Baca juga: Panduan Komprehensif Pendle: PT, YT, Implied dan Underlying Yield

Likuidasi terjadi ketika nilai jaminan turun di bawah rasio LTV yang diperbolehkan oleh platform. Pada titik ini, platform akan menjual sebagian atau seluruh jaminan untuk menutupi pinjaman dan menghindari kerugian bagi pemberi pinjaman. Proses likuidasi ini dilakukan secara otomatis oleh kontrak pintar (smart contract).

Collateral adalah aset kripto yang digunakan sebagai jaminan untuk pinjaman. Aset ini berfungsi sebagai jaminan bahwa pinjaman akan dikembalikan, dan jika nilai jaminan turun di bawah tingkat tertentu, aset akan dijual oleh platform untuk menutupi pinjaman.

Bunga pinjaman adalah biaya yang dikenakan kepada peminjam untuk meminjam aset. Bunga ini dapat bervariasi (variable rate) atau tetap (stable rate), dan biasanya tergantung pada faktor permintaan dan penawaran di pasar kripto.

Baca juga: Platform Lending Radiant Capital Diretas, Rp770 Miliar Raib

Platform lending kripto menawarkan kesempatan bagi pengguna untuk mendapatkan pendapatan pasif dan akses ke likuiditas aset digital. Namun, pengguna harus memahami cara kerja, istilah penting, dan risiko yang terlibat agar dapat memaksimalkan keuntungan sambil meminimalkan potensi kerugian.

Baca juga: Menilik Aturan Staking dan Lending Kripto di 3 Negara ASEAN

Konten baik berupa data dan/atau informasi yang tersedia pada Coinvestasi hanya bertujuan untuk memberikan informasi dan referensi, BUKAN saran atau nasihat untuk berinvestasi dan trading. Apa yang disebutkan dalam artikel ini bukan merupakan segala jenis dari hasutan, rekomendasi, penawaran, atau dukungan untuk membeli dan menjual aset kripto apapun.

Perdagangan di semua pasar keuangan termasuk cryptocurrency pasti melibatkan risiko dan bisa mengakibatkan kerugian atau kehilangan dana. Sebelum berinvestasi, lakukan riset secara menyeluruh. seluruh keputusan investasi/trading ada di tangan investor setelah mengetahui segala keuntungan dan risikonya.

Gunakan platform atau aplikasi yang sudah resmi terdaftar dan beroperasi secara legal di Indonesia. Platform jual-beli cryptocurrency yang terdaftar dan diawasi BAPPEBTI dapat dilihat di sini.

Topik

Coinvestasi Update Dapatkan berita terbaru tentang crypto, blockchain, dan web3 langsung di inbox kamu.